|

| Správy | Reality | Video | TV program | TV Tipy | Práca | |

|

Štvrtok 17.4.2025

|

Autobazár | Dovolenka | Výsledky | Kúpele | Lacné letenky | Lístky |

|

Meniny má Rudolf

|

Ubytovanie | Nákup | Horoskopy | Počasie | Zábava | Kino |

|

|

|

|

|

|

|

|

![]() 24hod.sk

24hod.sk

![]() Ekonomika

Ekonomika

![]() Dlhová kríza

Dlhová kríza

21. septembra 2009

Po roku je stav globálneho oživovania kritický

Spotreba súkromného sektoru nás prinajmenšom v najbližších štvrťrokoch, možno aj rokoch, sklame.

Zdieľať

To však neznamená, že na rast môžeme zabudnúť. OECD môže dokonca mať pravdu v tom, že v 3. štvrťroku opäť dôjde k celosvetovému rastu.

Na nedávnej tlačovej konferencii ECB Trichet dokonca zvýšil očakávanie rastu v roku 2010 z intervalu /-1 až 0,4/ až na /-0,5 až 0,9/. Výsledok však zatiaľ zostáva biedny a veľmi ťažko môže kompenzovať rast populácie. Dôležité je si taktiež uvedomiť, že stimulačný balíček americkej vlády už má najlepšie chvíle za sebou. Hoci v 3. štvrťroku 2009 prispieva k rastu HDP iba 3,0 % (v ročnom vyjadrení), v 4. štvrťroku poklesne tento podiel o polovicu. No ani tak vláda USA nedokázala vyčarovať v 2. štvrťroku pozitívny rast!

Prepad sa zastavil, no medziročný vývoj je stále negatívny

Pri čítaní revidovaných prognóz rastu sa natískajú otázky: Čo by sa stalo s finančným systémom, keby všetky záruky a zvýšené limity poistenia vkladov skončili? Čo by sa stalo, keby sa poskytovanie hypoték v USA naraz začalo riadiť skutočne tržnými princípmi a nie vládou podporovanými štandardmi, ktoré sú teraz ešte horšie, ako boli v tých mesiacoch plných podvodov, keď v rokoch 2006 a 2007 trh s bývaním dosahoval svoj vrchol?

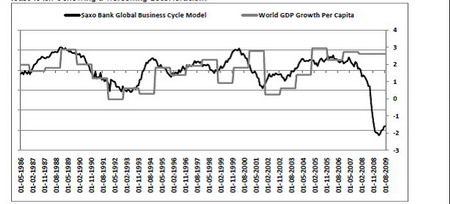

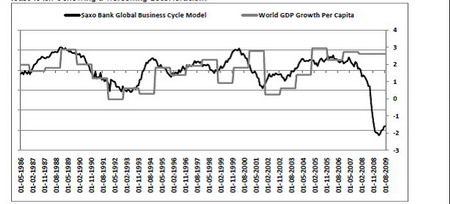

Je predsa očividné, že TERAZ by spread vyletel hore a polovica finančného systému by sa zrútila. Pokiaľ ide o alokáciu aktív, náš indikátor globálneho ekonomického cyklu sa obrátil. Pozitívne hodnoty síce ešte nedosahuje, ale aspoň už neukazuje stále zhoršujúci sa prepad:

Väčšina z 260 ekonomických ukazovateľov zahrnutých v tomto indexe vykazuje stále výrazne negatívny medziročný vývoj. Práve preto je doteraz značne v mínuse. Skutočnosť, že vlády zavádzajú veľké stimulačné opatrenia a že ukazovateľ začal rásť s rovnakou rýchlosťou, s akou pred rokom padal naznačuje, že v 3. štvrťroku by sme sa mohli dočkať (v ročnom vyjadrení) pozitívneho medzištvrťročného rastu.

Čo bude nasledovať po kríze?

Trhy sa odrazili od extrémneho dna a tento obrat nie je možné si nevšimnúť . Expedičné firmy, kamiónová a železničná doprava ešte stále nie sú v najlepšej kondícii, ale v blízkej budúcnosti sa pravdepodobne dá očakávať zotavenie. Práve preto by sme mali začať premýšľať nad tým, akú pozíciu zaujať, keď začne globálny rast.

Zdôrazňujeme slovo „globálny“ keďže si myslíme, že rast v USA a v krajinách Eurozóny bude do budúcna zanedbateľný. Pri pohľade na uplynulých 10 rokov musí človek premýšľať, či sme náhodou nežili vo fantastickom svete, kde boli zákony ekonomiky (resp. matematiky) na trhoch aktív totálne ignorované.

Budúcnosťou sú rozvíjajúce sa trhy

Teraz vstupujeme do režimu alokácie aktív, kde nastolená otázka „Kto dokáže v čo najkratšom čase kompenzovať najviacej dlhom financovanú spotrebu?“ už nemá rovnakú váhu, ako v poslednom desaťročí a v ktorej víťaz takejto súťaže nebude automaticky odmenený slušnými nákupmi pokladničných poukážok od tvrdo pracujúcich obyvateľov Ázie. Je teraz načase, aby kapitál začal tiecť opačným smerom: k tvrdo pracujúcim, rýchlo sa rozvíjajúcim krajinám, kde bude medzný úžitok kapitálu najvyšší v dlhšom časovom horizonte. Inými slovami, pri alokácii kapitálu chceme aktíva, ktoré sú všeobecne vystavené globálnemu rastu mimo USA a EÚ.

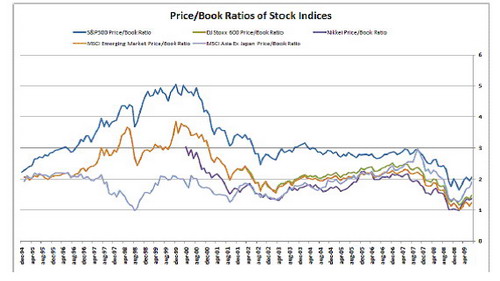

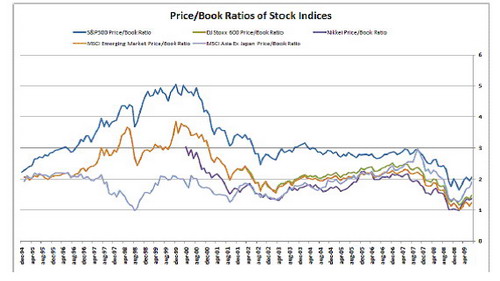

Pri pohľade na pomer ceny akcie k účtovnej hodnote sú rozvíjajúce sa trhy z historického hľadiska skutočne lacné – a to i po jeho vzostupe. Všeobecne platí, že pomer ceny k zisku na akciu je nízky a dividendy sú slušné.

Nevsádzajme však všetko na jednu kartu. Saxo Bank sále odporúča držať väčšinu portfólia v cenných papieroch s pevným výnosom. Rozhodne sa musíme obávame toho, nakoľko sú už pozitívne správy zahrnuté v cenách západných akcií.