|

| Správy | Reality | Video | TV program | TV Tipy | Práca | |

|

Štvrtok 17.4.2025

|

Autobazár | Dovolenka | Výsledky | Kúpele | Lacné letenky | Lístky |

|

Meniny má Rudolf

|

Ubytovanie | Nákup | Horoskopy | Počasie | Zábava | Kino |

|

|

|

|

|

|

|

|

21. augusta 2009

Čo bude nasledovať po prelomení 1000-ky S&P500?

Strategický výhľad vývoja na akciových trhoch

Zdieľať

Medziročný rast EPS (Earnings per Share – výnosy z akcie) poklesol o 33,47 % a tržby medziročne o 17 %. Ešte znepokojivejšia je skutočnosť, že trhy očakávajú v budúcich šiestich mesiacoch až 22% rast výnosov, ktorý by pri indexe S&P500 mal viesť k zvýšení EPS o 114,9 %. Vzhľadom k nedávnemu správaniu sa amerických spotrebiteľov z hľadiska výdavkov výdavky, a k vývoju amerického HDP, je to pomerne optimistický pohľad. Z makroekonomického hľadiska nemá oživenie stále žiadnu podporu.

Krátkodobý výhľad – Rast

Trhy v júli rástli a index S&P500 prelomil hranicu a uzavrel nad 1000 bodmi. Naše indikátory naznačujú stále vyšší rast na akciových trhoch - VIX (index volatility) stále smeruje dole, cenový index CDS klesá, úverové trhy sú ešte zovretejšie a týždenný ukazovateľ sa pomerne výrazne obrátil. CAPE sa však stiahol späť. Naše ukazovatele naznačujú pokračujúci rast akciových trhov. Z technického hľadiska sme pri indexe S&P500 prekročili úroveň 1000 bodov, ktorá bude s najväčšou pravdepodobnosťou opäť testovaná, ale skutočná skúška ho čaká na úrovni 1014. Presvedčivý prielom tejto úrovne indexu S&P500 nás dovedie až k hladine 1121.

Dlhodobý výhľad – Pokles

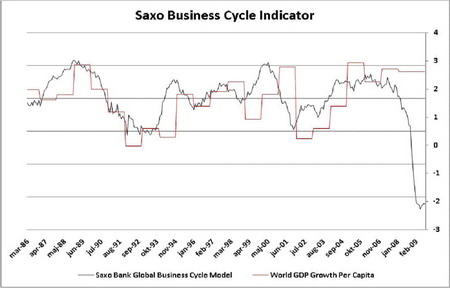

Hlavné indikátory, ktoré nám signalizujú koniec medvedieho trhu, ešte neblikajú nazeleno. Hoci priznávame, že niektoré už vyslali pozitívne signály. Vykázaná kapitálová návratnosť (ROE) bez finančných spoločností u S&P500 je teraz pod svojim dlhodobým priemerom – 11,8 percent oproti 12,8 percentám. Náš indikátor obchodného cyklu prestal klesať, zostává však na veľmi nízkych úrovniach a podľa všetkého sa nedokáže zdvihnúť. Inventár nepredaných nehnuteľností v USA je stále vyšší ako tržby za posledných osem mesiacov. Posledné výsledky prieskumu medzi vedúcimi úverovými pracovníkmi (SLO) z apríla nepreukázali žiadne zmeny. Nové výsledky budú zverejnené v auguste. Z dlhodobého hľadiska stále predpovedáme pokles.

Hnacie sily akciových trhov a expozície jednotlivých sektorov

Indikátor obchodného cyklu Saxo Bank (pozri graf 1) ukazuje, že svetová ekonomika sa už ďalej nezmenšuje, napriek tomu však zostává na pomerne nízkych úrovniach.

Graf 1: Indikátor obchodného cyklu Saxo Bank

Lepšie ako očakávané hospodárske výsledky posunuli akcie o krok vyššie a aby sme boli úprimní, je obtiažné pochopiť, čo by mohlo trh z tejto polohy vyhnať ešte vyššie možno okrem krátkodobej pozitívnej psychológie. Ďalší rast nemá žiadnu oporu v makroekonomických fundamentoch alebo hospodárskych výsledkoch.

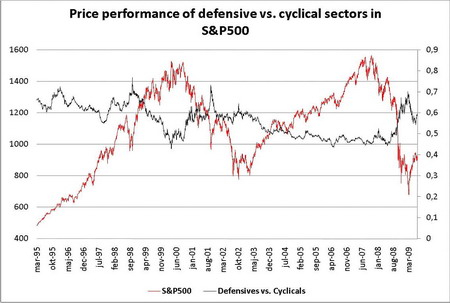

Rotácia do cyklických titulov zatiaľ výrazne predstihuje defenzívne tituly. Vzhľadom k nedávnemu vzostupu, ktorý podľa nás nebude trvať dlho, preto aj naďalej zastávame defenzívni postoj s vyššími priemernými výnosmi pri defenzívnych titulov, pretože sa ešte nezdvihli (pozri graf 2) a s najväčšou pravdepodobnosťou nebudú tak ochromené ako cyklické tituly na trhu s pesimistickými predpoveďami. Očakávame, že trhy opäť zamieria dole, ale pri budúcom náznaku oslabenia sa budeme snažiť opatrne zmeniť našu mieru výnosov v prospech akciového trhu rotujúceho do ranných cyklických titulov. Následne sa budeme aj naďalej držať našej defenzívnej stratégie.

Graf 2: Priemerné výnosy defenzívnych vs. cyklických titulov

Na základe doterajšieho výsledkového cyklu a hodnotenia všeobecného makroekonomického výhľadu nášho ekonomického tímu Saxo Bank, odporúčame držať sa našej defenzívnej stratégie aj napriek očakávanému krátkodobému rastu trhov. Pri náznaku obnoveného oslabovania na akciových trhoch sa však budeme snažiť opatrne vstúpiť na trhy, na ktorých budú mať ranné cyklické tituly vyššie celkové priemerné výnosy.

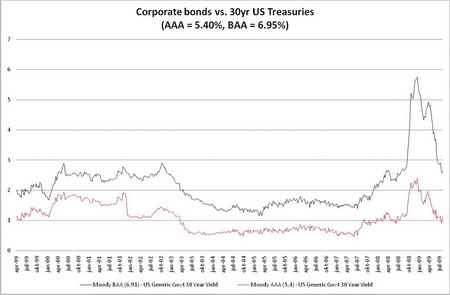

Graf 3: Podnikové obligácie vs. 30-ročné US dlhopisy

Podnikové obligácie v uplynulých týždňoch klesali, zostávajú však na veľmi vysokých úrovniach. To isté platí aj pre hodnoty CDS (Credit Default Swap) a VIX (index volatility). CAPE sa obchoduje na úrovni 15, čo stále nie je zaujímavé. Náš fundamentálny ukazovateľ prestal klesať a vykazuje slabý rast. Zostává však na veľmi nízkych úrovniach. Náš technický ukazovateľ naznačuje, že akciové trhy smerujú k ďalšiemu rastu.

Christian Blaabjerg, hlavný akciový stratég Saxo Bank